欧洲央行报告显示欧洲落后,欧元稳定币汇率停滞在3.95亿欧元。

2025-11-25 05:00:29来源:发米下载 作者:zhoucl

要点总结

欧洲稳定币市场规模有多大?

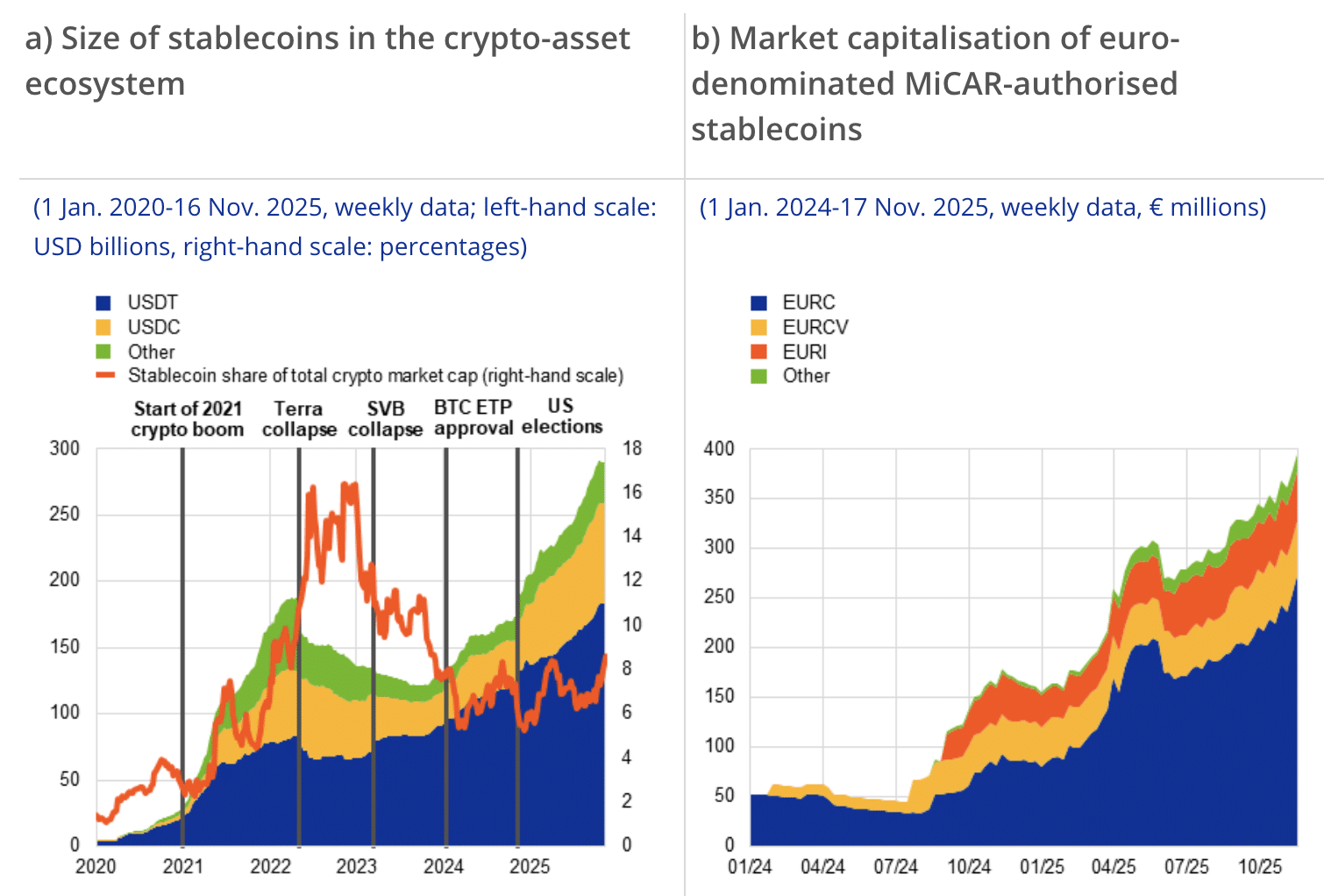

欧元计价的稳定币总价值仅为 3.95 亿欧元,而美元稳定币占据了全球市场价值的 90%。

哪些监管限制会损害欧元稳定币?

MiCAR 禁止稳定币支付利息,如果美国发行商开始提供收益,这将阻止欧元代币作为有吸引力的储蓄工具参与竞争。

根据最近的欧洲中央银行报告 [ECB]欧洲稳定币市场在全球加密经济中仍然微不足道。以欧元计价的代币总额仅为3.95亿欧元。

这些数据凸显了竞争力差距的扩大,因为美元支持的稳定币继续主导着数字资产领域的交易、流动性和市场基础设施。

美元稳定币控制着全球市场90%的份额

欧洲央行的最新评估显示,美元稳定币目前已占全球加密货币交易的大部分。

USDT 和 USDC 合计占据了近 90% 的市场份额(按市值计算)。相比之下,尽管欧盟雄心勃勃地想要塑造数字金融的监管未来,但与欧元挂钩的代币却几乎无人问津。

资料来源:欧洲中央银行

这一差距对欧洲在代币化经济中的角色具有结构性影响。交易基础设施便是最明显的体现之一。

稳定币绝大多数以美元计价,在所有中心化交易所的交易对中占比高达 80%。这实际上使得以美元为支撑的资产成为加密货币市场的基础货币。

这意味着欧洲的交易员、流动性池、DeFi 用户和机构已经在以美元为原生货币的数字生态系统中运作,对欧元的依赖程度很低。

稳定币发行机构现已跻身全球前20大国库持有者之列

欧洲央行警告称,最大的美元稳定币正与传统金融市场日益紧密地联系在一起。

USDT 和 USDC 储备组合现在将发行方置于……之中美国国债持有量排名前20位的投资者凸显了它们日益增长的全球影响力。

这种定位一旦发生大规模赎回事件,可能会对系统造成潜在影响。相比之下,欧元稳定币规模较小,无法在金融市场中发挥类似作用。

MiCAR禁止支付利息造成了竞争劣势

欧洲的监管框架可能是造成这种不平衡的原因之一。

根据 MiCAR 规定,稳定币禁止支付利息——欧洲央行承认,这一限制可能会阻止欧元代币成为有吸引力的储蓄工具。

与此同时,欧洲央行警告称,如果美国稳定币发行商开始提供收益,他们可能会吸引寻求更高回报的零售用户和企业财务部门,从而将存款从欧洲银行吸走。

欧洲央行进一步强调了跨境风险。“跨司法管辖区”稳定币——即在欧盟内外同时发行的稳定币——可能在市场承压时期引发赎回错配问题。

在这种情况下,一个司法管辖区持有的储备可能无法弥补另一个司法管辖区引发的资金外流,从而加剧传染风险。

欧洲在定义数字货币的竞赛中落后。

欧洲在定义数字货币未来的竞赛中落后了。

如果没有具有竞争力的欧元稳定币或被广泛采用的数字欧元,欧洲大陆将面临依赖外币来支撑其下一代金融基础设施的风险。

这个价值 3.95 亿欧元的市场仅占美元稳定币生态系统的不到 0.5%。

随着加密货币市场的成熟和稳定币与传统金融的融合日益加深,这一差距威胁着欧洲在数字时代的货币主权。